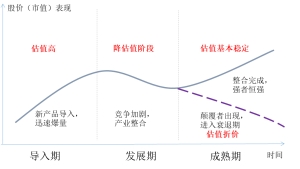

投资的过程中■■◆,苗宇更青睐捕捉导入期和成熟期的机会◆◆◆,他认为,产业生命周期决定了不同阶段的估值水平■★★★◆,对于导入期的行业,更重要的是对盈利增速的判断■■;对于成熟期的行业,低估是超额收益的重要来源。

基于“产业生命周期”的投资框架,苗宇会分为三个阶段,分别为导入期★◆■★★,发展期和成熟期。通常◆★◆★■,在导入期★■★◆★★,新产品快速渗透,估值预期较高;在发展期竞争加剧、产业整合,估值降低;在成熟期完成整合◆◆★■◆■,估值走势明朗★■◆◆★■,若整合成功则估值将得到抬升,或者行业出现了颠覆者★◆,则整合失败估值将大幅下降■★◆■。

投资不仅是对企业价值的判断■◆■■■★,更是对时间和变化的深刻理解★■。随着新基金发行★★,苗宇将继续坚持产业周期视角下的长期投资,努力为投资者带来可持续的良好回报。

这种转变源于他对周期的深刻理解,在他看来,只有那些能够持续适应市场变化◆★■◆、不断创新和进化的企业,才能在激烈的市场竞争中生存下来★◆。

而在每个市场阶段,他对于行业的侧重有所不同,例如2015年之前更侧重科技,2016年之后加大了消费领域投资,2023年以来对红利资产保持关注。■★◆■★■“组合始终要符合当下宏观经济和市场环境,体现时代感★■■★■■。■◆■■◆”在他看来,在持续掌握不同行业投资框架的同时,还要让投资组合时常有“新鲜血液”注入◆★★。

其中◆◆■◆,产品型公司的特点在于产品相对单一,优秀的企业在某个领域可以形成根据地市场,投资这类公司的重点在于对斜率★■、高度和持续性的把握■★◆◆★;而第二曲线型公司通常具有完整的产品线和产品线规划◆★★,它们可以通过不断寻找自己的第二成长曲线★◆★,实现持续稳定增长的现金流■★■,具有强劲的核心竞争力,投资这类公司的重点在于对第二曲线的判断。

除了能力圈的迭代◆■,苗宇同样关注投资框架的进化★◆★◆■★。经历了2015年互联网热潮的■◆◆★“大浪淘沙”后◆■,他愈发地重视衡量企业的长期价值而非短期增长,更加关注企业的护城河的技术壁垒。

为判断公司在不同生命周期阶段下的行业竞争优势,苗宇还会将公司分为两类,产品型公司和第二曲线型公司。

投资中,苗宇会综合考虑产业和公司的生命周期,筛选出具有较高性价比的投资机会,构建多元化的投资组合。

在外界看来,对于行业均衡型的基金经理,研究的深度与广度常常是矛盾的、不可统一的。但苗宇认为,相较于广度■★■,他更看重研究的深度◆◆,他会将一个领域吃透后再研究下一个领域,不断地开疆拓土至新的领域★■★◆◆■,丰富自己的知识结构体系★■。

正是苗宇的这种学习和适应能力■★■◆◆■,使他能够在不断变化的市场中保持竞争力,为投资者持续创造价值★■◆◆。目前■◆★■,苗宇所管理的投资组合■■◆,更多地呈现个股集中、行业分散的特征,为控制组合整体的波动率,他重仓的行业一般在5-6个★★◆★。

因此,在能力圈的拓展上,苗宇从未止步◆★◆★■。他最早以周期行业研究员的身份入行,一度经历了2009年周期股行情的落幕★◆◆◆■■,此后他开始意识到,要追求更持久的投资回报,需要不断超越自己的舒适区,便逐渐将研究视角转向了更具有发展潜力的消费、医药、科技■◆■■★,此后拓展到制造业◆◆★★◆、计算机等更多板块,形成了更为全面、多元的投资能力圈版图◆★★。

投资中,长期与短期犹如硬币的两面,苗宇一直选择的是前者★■★■。在他看来■◆◆★◆,要找到能够穿越周期的好资产★◆★,需要用更长期的视角去分析行业、分析公司★◆■◆★,寻找能够不断构建护城河和竞争壁垒的企业,长期陪伴这些好公司的成长。

适应变化、不断迭代,是经过亿万年的自然选择后的生存法则,也是投资世界中的不变规律★■★◆◆。资本市场就像一个复杂的生态系统,其中包含了不断变化的周期和不可预测的事件★◆◆,需要基金经理不断迭代自身思维方式,持续更新对于行业和企业的理解。

作为证券从业16年、拥有9年投资管理经验的资深老将◆★◆★■★,东方红资产管理基金经理苗宇以“长期主义、估值保护、适度多元★◆◆★、持续迭代”为投资信条★◆,在市场多轮牛熊周期中保持进化,在产业周期视角下坚定长期。10月21日至11月8日,苗宇管理的新基金东方红动力领航混合型证券投资基金(A类021647,C类021648)正式发行■★■★■◆。

风险提示:本基金是一只混合型基金,其预期风险与预期收益高于债券型基金与货币市场基金◆■,低于股票型基金。本基金面临的主要风险包括但不限于■◆★:市场风险★◆★■、管理风险■◆◆、流动性风险★◆★◆、信用风险、技术风险★◆■◆、操作风险、投资特定品种(债券回购、股指期货、国债期货、股票期权■◆■★■、信用衍生品■■★、资产支持证券■◆■、科创板股票、北交所股票★◆■■、港股通标的股票、存托凭证、参与融资)的风险、法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险以及其他风险。基金的过往业绩及其净值高低并不预示未来业绩表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利◆■◆★■,也不保证最低收益。基金投资有风险,投资需谨慎。投资者投资基金前,请认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定■★◆◆◆★、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。本基金由上海东方证券资产管理有限公司发行与管理◆■,代销机构不承担产品的投资■■■、兑付和风险管理责任◆★★★。

基于这套投资框架■◆★■,苗宇在投资领域展现出了敏锐的洞察力和前瞻性,特别是在新兴产业趋势的把握上◆■◆■★★。随着新能源★◆■★★、人工智能、高端制造等新兴产业的兴起,他对此保持高度关注,并努力将研究成果转化为投资实践。

◆★◆■“能够生存下来的,并不是最强壮的,也不是最聪明的◆★■,而是最能适应变化的。★◆■”达尔文说。

但坚持长期主义并非墨守成规,越是成熟的基金经理◆◆★★,越是要能够不断地迭代和更新投资框架,捕捉生活中的各种投资线索★■★■,前瞻地洞察时代产业趋势,才能最终穿越市场的牛熊周期■■★★。

具体到个股选择77779193永利官网,苗宇会优选产业生命周期向上、赔率较高的标的■★◆。历史上■★■◆,他曾投资过一个软饮料公司,观察到它的新产品不断放量,基于大量调研和跟踪判断其具有较大的成长空间,因此在股价较低的时候买入◆★,在产品铺货周期高点卖出,完整经历了一轮周期。

一个行业从诞生、成长、成熟到衰退◆★◆★,会受到产业周期的推动和约束■★◆。在行业的不同生命周期阶段,投资的侧重点和策略也应随之变化。